Previdência Reinventada

Lorem Ipsum is simply dummy text of the printing and typesetting industry. LOREN IPSUteste

Fale com um especialista

Você nunca prestou atenção neste benefício. Até agora.

Alto valor para o colaborador

Incentivo direto à poupança de longo prazo. Não é à toa que a previdência privada é um dos benefícios mais desejados pelos colaboradores.

Baixo custo e incentivo fiscal

Empresa e colaborador têm incentivos fiscais que só a previdência privada oferece. Pouco impacto na folha, alto retorno ao funcionário.

Retenção de talentos

A previdência corporativa é um dos instrumentos mais eficazes na retenção de talentos, alinhando incentivos entre empresas e colaboradores.

Segurança em 1º lugar

Somos regulados pelos mais importantes órgãos do mercado financeiro e atuamos em parceria com seguradora sólida e reconhecida

Somos a primeira PrevTech do Brasil

Uma combinação de empresa de tecnologia com gestora de investimentos que chegou para tirar o brasileiro da inércia e ajudá-lo a se preparar para o futuro.

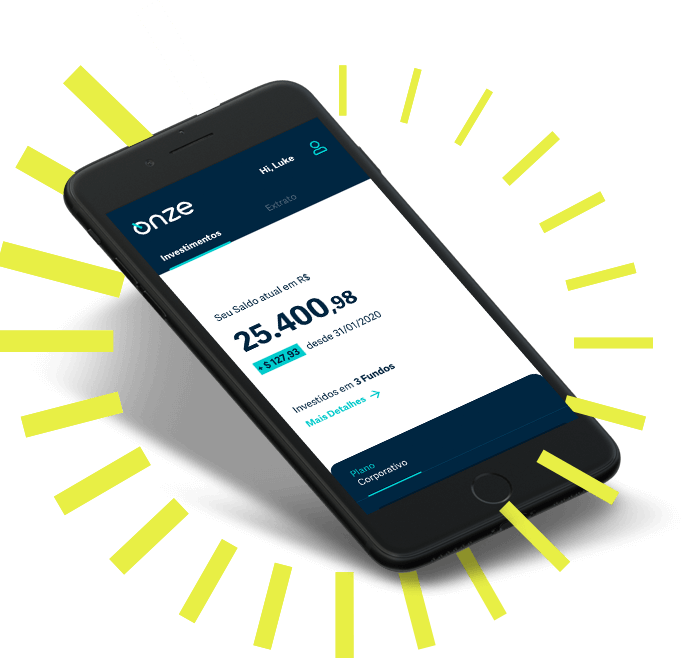

Tecnologia que faz a diferença

Nossa plataforma tecnológica tem um único objetivo: eliminar a burocracia comum do mercado de previdência privada. Na Onze:

O colaborador controla seus investimentos por um aplicativo intuitivo

O RH acompanha a adesão, performance e impacto do benefício pela área logada.

Planos inovadores e eficientes

Não trabalhamos com planos engessados. De acordo com seu perfil, sugerimos o plano mais adequado para você ou para a sua empresa.

A nossa estratégia de gestão ativa com instrumentos passivos possibilita taxas até 50% menores que as do mercado.

Mais que educação: Saúde Financeira

Um bom plano de previdência privada incentiva o colaborador a tomar a melhor decisão para sua saúde financeira: poupar dinheiro de maneira eficiente.

O aplicativo da Onze ajuda o usuário na sua jornada de acumulação de patrimônio ao longo da vida. Tudo de forma personalizada.

Seu futuro não pode esperar

Dúvidas

Somos uma empresa de tecnologia e uma gestora de investimentos (regulada pela CVM e Anbima) com foco em fundos de previdência privada. Não estamos atrelados a qualquer banco, ou seja, somos independentes. Nosso maior objetivo é tirar o brasileiro da inércia e ajudá-lo a se preparar melhor para o futuro.

Para isso, contamos com especialistas em gestão de investimentos que estão sempre de olho nas melhores estratégias de investimento para retorno no médio e longo prazo, com diversificação e baixos custos.

Sim. A Onze é certificada e regulada pela CVM (Comissão de Valores Imobiliários) e associada à Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais).

Além disso, trabalhamos junto a instituições de grande solidez no mercado brasileiro e mundial, como é o caso da seguradora Zurich (que viabiliza os Planos de Previdência em si) e do Itaú (responsável pela administração dos fundos – por meio da Intrag – e pela custódia dos recursos).

Por fim, nossa plataforma está em conformidade com a LGPD (Lei Geral de Proteção de Dados Pessoais). Seu dinheiro e seus dados estarão sempre seguros com a Onze.

O “vesting” é um mecanismo natural da previdência privada corporativa que possibilita às empresas melhorar a retenção de seus colaboradores. De forma geral, a empresa que opta por um plano com “match” pode definir uma série de condições para o resgate do dinheiro pelos colaboradores que deixam a empresa.

A regra de “vesting” mais comum é a que se baseia no tempo de casa. A empresa pode definir, por exemplo, que o colaborador que permanecer menos de dois anos na empresa não terá direito ao dinheiro do “match”. Já o funcionário que ficar entre 2 e 5 anos levará 50% do valor do “match”. Por fim, quem sair após 5 anos de casa terá direito a todo o dinheiro aportado pela empresa. Estes percentuais e tempos podem ser totalmente customizados para a sua empresa.

Chamamos de “match” a contribuição que a empresa faz todos os meses proporcionalmente à contribuição do colaborador para a previdência privada. Se a empresa opta por um plano com “match” de 100%, por exemplo, a cada R$ 1 aportado pelo funcionário o empregador aporta mais R$ 1. Geralmente, há um limite de contribuição máxima da empresa, que é definido como um percentual sobre o salário. Exemplo: a empresa pode ter um “match” de 100% para uma contribuição até um limite de 5% do salário. Se o colaborador contribuir mais de 5%, não há “match” para essa contribuição adicional.

A porcentagem do “match” não é fixa e deve ser definida pela própria empresa – podendo, inclusive, ser diferente dependendo do nível de senioridade ou salarial. Lembrando que é possível optar também por um plano sem “match”. Nesse caso, os funcionários continuam tendo acesso à ferramenta da Onze e à possibilidade de investir com recursos descontados em folha. A empresa, porém, não tem custo algum.

Os planos da Onze são totalmente flexíveis para atender às diferentes necessidades de sua empresa. Em especial, é possível optar por planos com ou sem “match”, que é a contribuição proporcional à do funcionário feita mensalmente pela empresa.

Plano com “match” (chamado de instituído): máximo valor para o colaborador e um ótimo instrumento de retenção e atração de talentos. Reduz o turnover e melhora o engajamento.

Plano sem “match” (chamado de averbado): também é interessante, pois possibilita ao funcionário poupar e investir de forma eficiente e constante – melhorando sua saúde financeira. Sem custos para a empresa.

A Onze possui fundos próprios que atendem aos diferentes perfis de risco. Temos fundos mais conservadores, de Renda Fixa, e fundos mais arrojados - Multimercado.

Todos os nossos fundos seguem metodologia de diversificação entre classes de ativos e utilização de instrumentos de baixo custo para podermos maximizar o retorno.

Não. A empresa pode optar por um plano sem “match” (averbado), em que oferece a previdência privada como benefício corporativo aos funcionários, mas não contribui com qualquer valor mensal. Nesse caso, não há custos para a empresa.

A Onze não tem taxa de saída nem taxa de carregamento, que são cobradas por algumas instituições do mercado. Os colaboradores que alocam dinheiro nos fundos previdenciários da Onze estão sujeitos somente às taxas típicas dos fundos de investimento:

Taxa de administração e taxa de performance em alguns fundos (apenas sobre o retorno que exceder o índice de referência. Exemplo: CDI).

Por utilizarmos instrumentos de baixo custo e estratégia de gestão para o médio / longo prazo, nossas taxas são até 50% menores do que as praticadas pelo mercado.

Nos planos sem “match” (averbados) a empresa tem custo zero, ou seja, pode oferecer o benefício de previdência privada aos funcionários sem gastar com isso. Já as empresas que optam pelo plano com “match” (instituído) têm o custo da contribuição mensal que é feita junto aos colaboradores.

Se você escolhe um plano com “match” de 100%, por exemplo, seu custo mensal em folha será igual à soma das contribuições dos seus funcionários - podendo ser significativamente menor se considerarmos os benefícios fiscais, percentual de adesão dos colaboradores e regras de “vesting” adotadas. Um plano com “match” de 100% até o limite de 5% do salário pode custar menos de 2% da folha.

Lembrando que é a empresa quem decide a porcentagem máxima do salário que pode ser destinada ao plano de previdência privada.

Em primeiro lugar, possuímos fundos próprios e fazemos a distribuição diretamente, eliminando os custos e rebates das corretoras de investimentos. Adicionalmente, utilizamos em nossa estratégia de gestão instrumentos de baixo custo (como fundos de índice) que nos possibilitam ter taxas de administração menores.

Por fim, acreditamos em nossa missão de ajudar o maior número de brasileiros a se prepararem para o futuro de forma mais eficiente. Para isso, ajustamos nossa margem de forma a oferecer os menores custos e, ao mesmo tempo, garantir a sustentabilidade de nosso negócio.

Quem faz um plano de previdência privada não precisa pagar o come-cotas, que é uma cobrança semestral do Imposto de Renda incidente sobre boa parte dos investimentos disponíveis no mercado financeiro. Além disso, a pessoa que opta por um plano PGBL e faz a declaração completa do Imposto de Renda tem uma dedução fiscal de até 12% sobre o valor base para o cálculo do IR. Isso significa um ganho ao longo do tempo, uma vez que o imposto só será pago no futuro.

Por fim, quem opta pelo regime regressivo no plano de previdência pode ter sua alíquota de IR sobre este investimento reduzida a até 10% (vs. a tabela máxima de 27.5%). Ou seja, menos impostos efetivamente pagos.

Empresas que fazem parte do regime de Tributação por Lucro Real e optam por planos com “match” podem deduzir essas contribuições da base tributável – até o limite de 20% da folha. Além disso, sobre as contribuições de previdência privada da empresa para os colaboradores não incidem encargos sociais, sendo o benefício um mecanismo eficiente de geração de valor para os colaboradores.